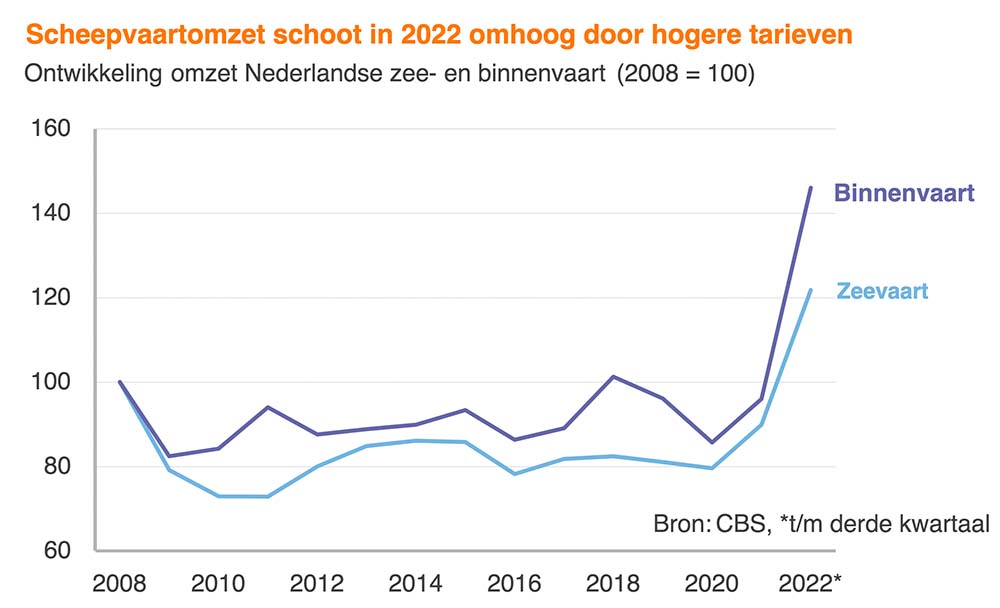

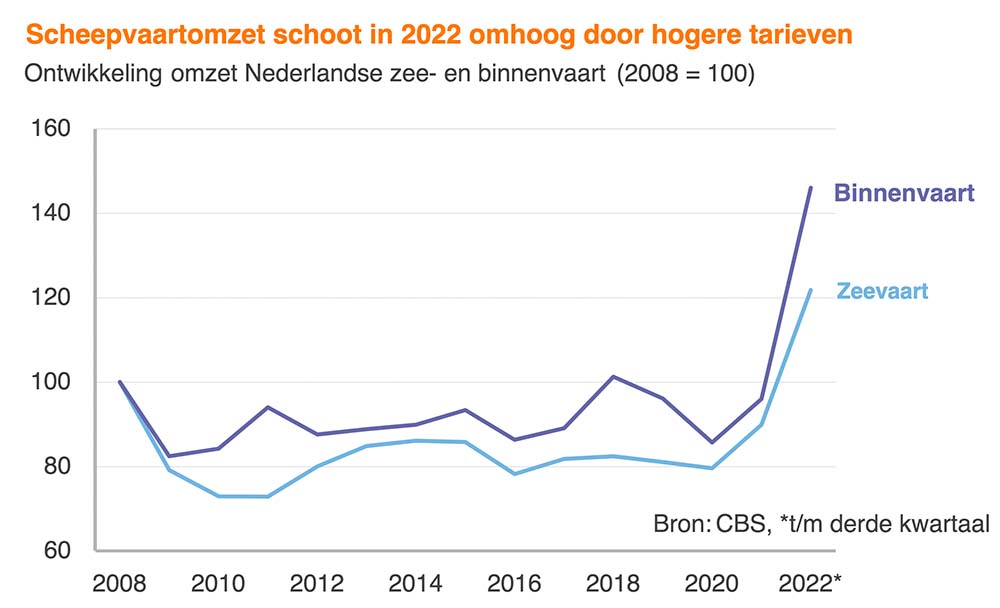

AMSTERDAM De binnenvaart heeft vorig jaar bij een lichte volumedaling een fors hogere omzet laten zien. Veel bedrijven in de droge lading hadden volgens de economen van de ING ‘hun beste jaar in decennia’. De spottarieven lagen in de eerste drie kwartalen 70% hoger dan een jaar eerder.

De ING-economen verwachten dat de tarieven in de binnenvaart dit jaar terugzakken. Zeker als laag water uitblijft. Toch wijzen meerjarige contracten erop dat de vervoerstarieven in 2023 flink hoger blijven dan voor 2022.

Iets minder

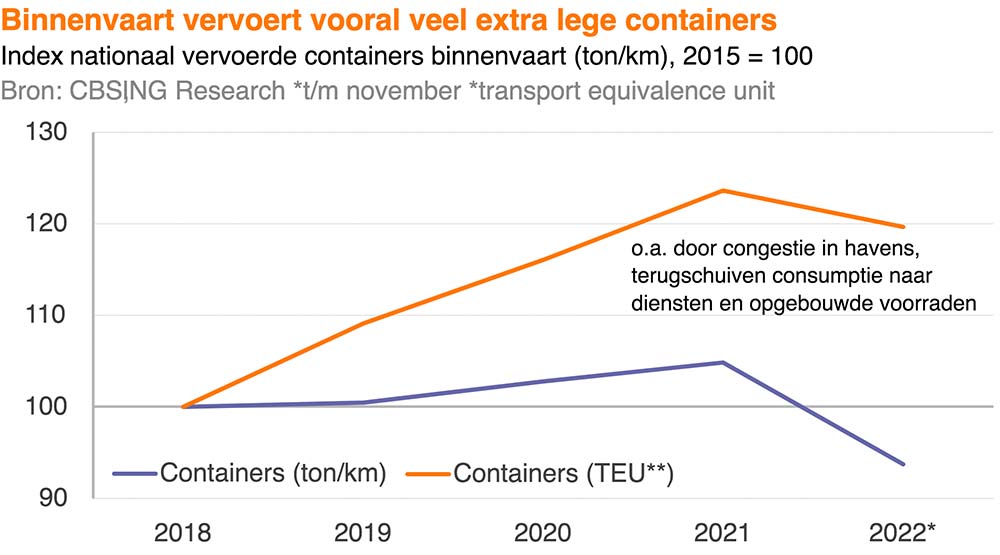

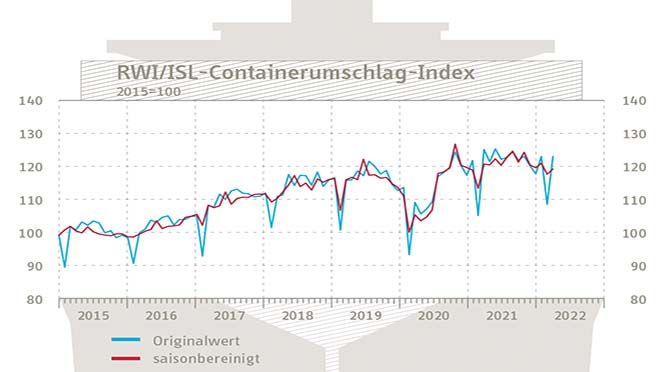

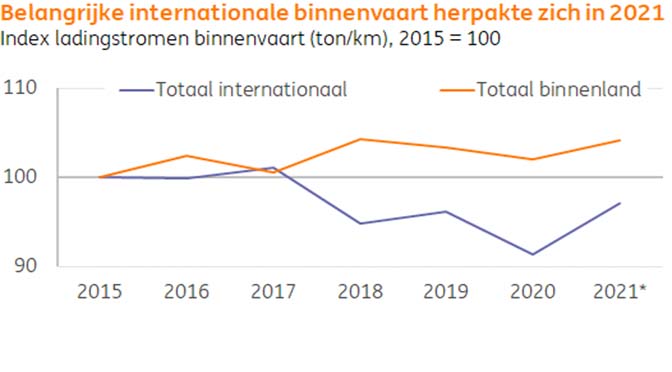

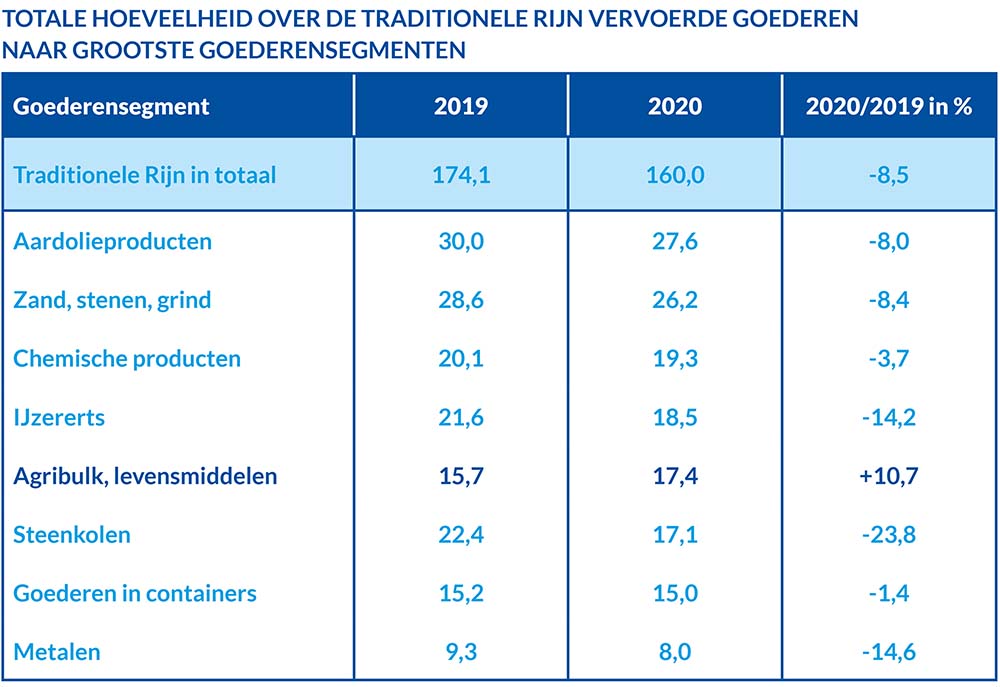

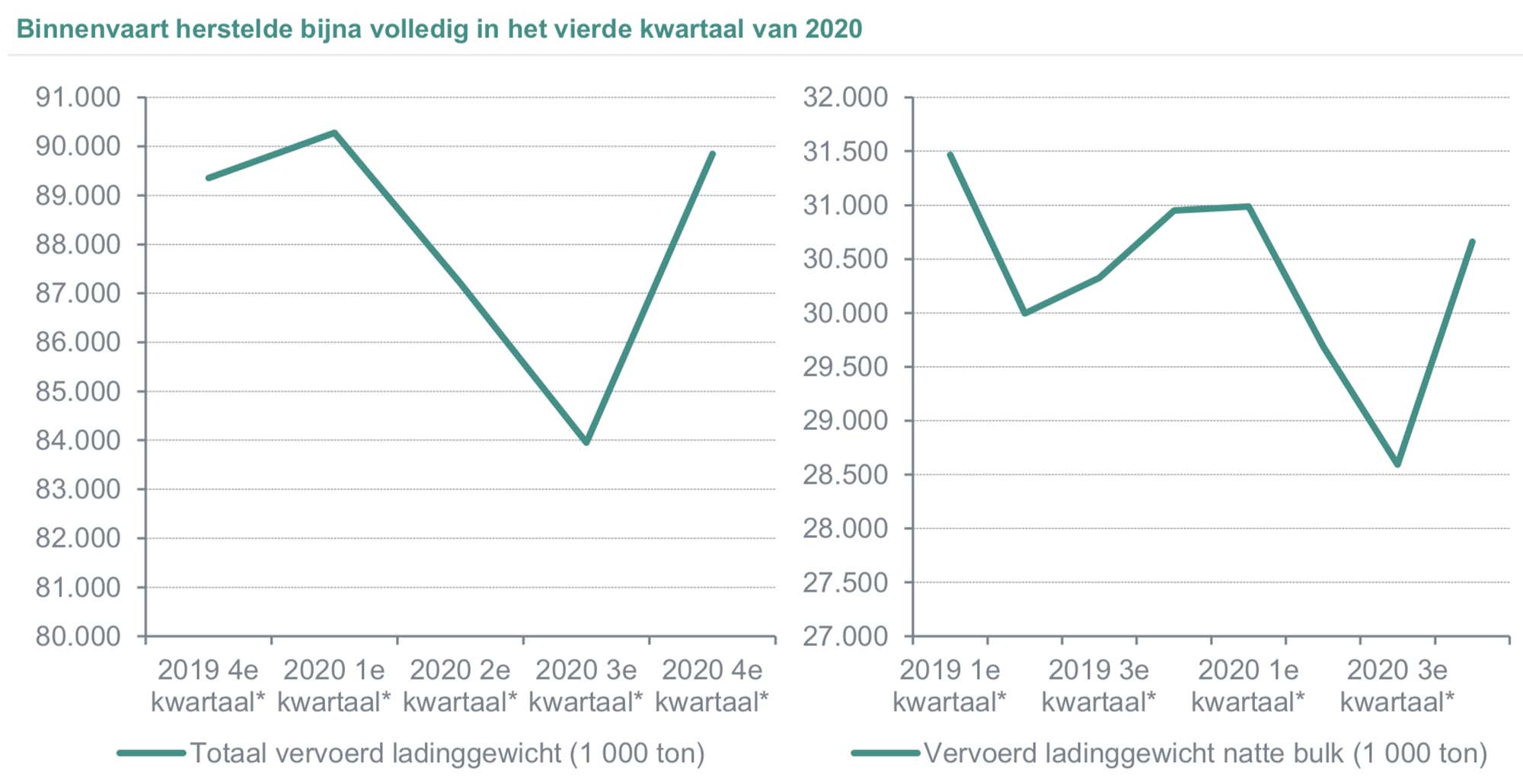

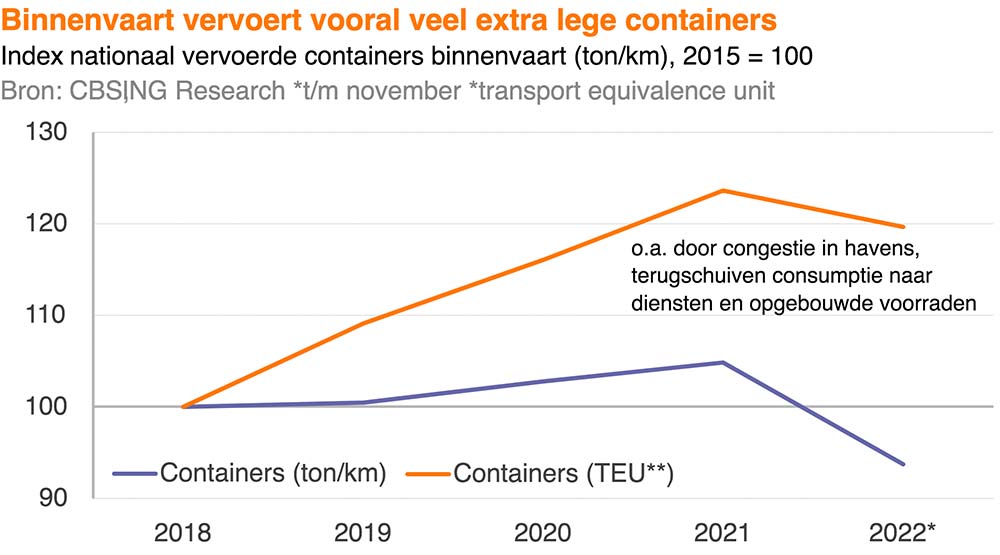

Na herstel tot boven pre-coronaniveau is het binnenvaartvolume (in ton/km) in 2022 per saldo weer teruggezakt (-4%). Dit hing vooral samen met laag water op de Rijn in juli en augustus, dat ook in september nog gevolgen had. Desondanks is het internationaal vervoer van droge bulk vrijwel stabiel gebleven waarbij de invloed van extra vervoer van energiekolen naar Duitsland doorklinkt. Ook het vervoer van natte bulk bleef relatief goed overeind, wat ook te maken heeft met de volatiliteit op de oliemarkt en meer handel. In lijn met de overslag in de zeehavens zat vooral de klad in het containervervoer, waar op lange termijn juist groei vandaan moet komen. Hierbij speelt mee dat er voor de terugval in consumentenbestedingen aan goederen veel voorraden van consumentenproducten zijn aangelegd.

Containers

Toch lijkt zich ook een ongunstig structureel effect af te tekenen. Het internationaal vervoer van containers staat sinds het langdurig lage water en verschuiving van lading naar het spoor onder druk. In 2022 is die negatieve trend nog niet gekeerd. In 2023 blijft het vervoer van droge en natte bulk naar verwachting opnieuw het best overeind, ook al profiteert de binnentankvaart door specifiek vereiste schepen nauwelijks van de LNG hausse. Als een lange periode van laag water uitblijft dan is er volumegroei mogelijk, vervoer over water blijft immers voor verladers (met afstand) het meest efficiënt.

Tankvaart

Opvallend is dat de internationale tankvaart de afgelopen jaren een groeimarkt is geweest voor de binnenvaart. Dit is voor een belangrijk deel gedreven door gespecialiseerd vervoer voor de chemie. Zo worden er RVS-tankers op de Rijn ingezet voor BASF. Verder liggen er kansen voor het vervoer van vloeibare gassen, zoals LNG en in het toenemende bijmengen van verschillende biobrandstoffen en de toekomstige bunkering van (groene) methanol in zeeschepen. Wel zal de elektrificatie van het West-Europese wagenpark op weg naar 2030 merkbaar worden in de tankvaart, doordat de brandstofhandel minder wordt.

Tijdelijk fenomeen

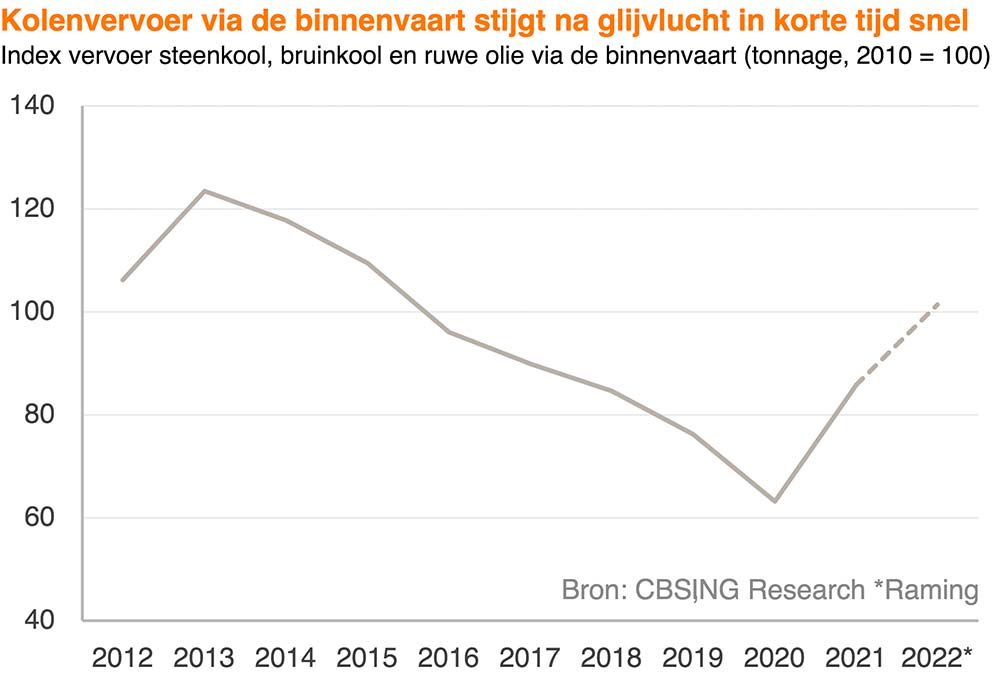

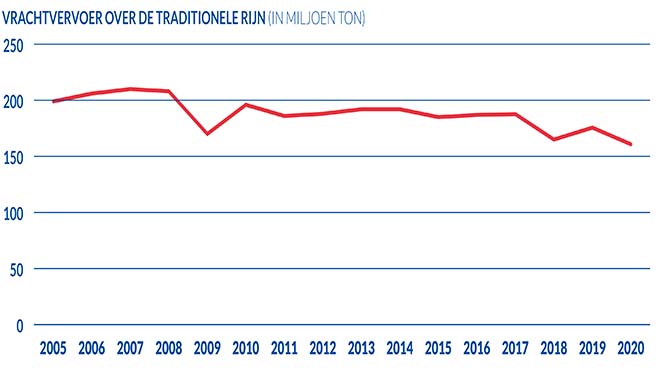

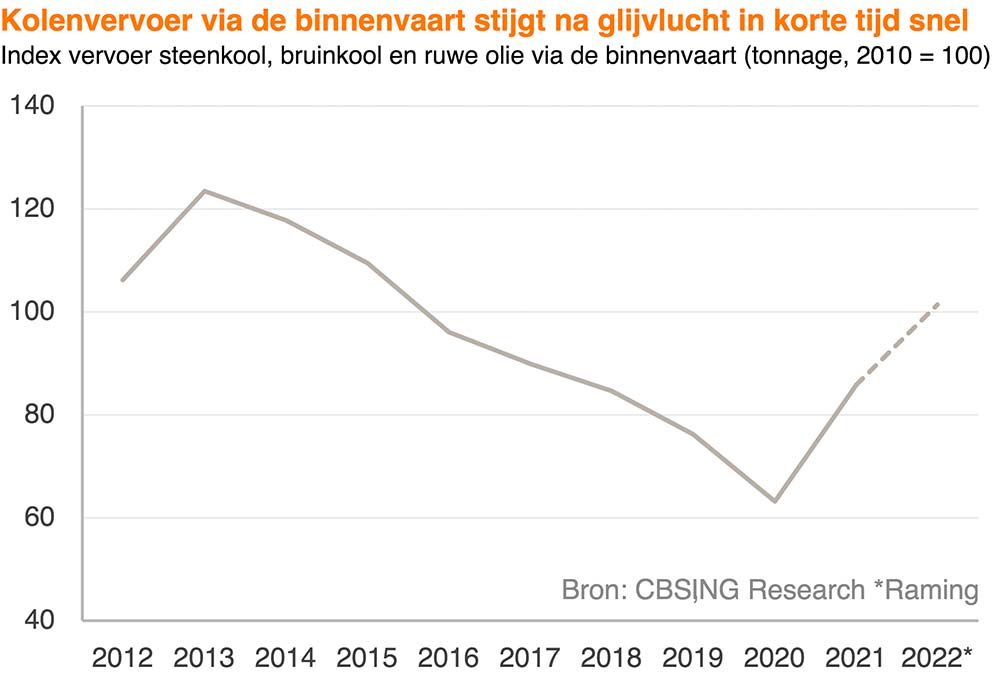

Vanwege de druk om Russisch gas structureel te vervangen gaat de tijdelijke opleving van kolen in energiecentrales langer duren en zijn beperkingen in Nederland en Duitsland opgeschort. In de eerste helft van 2022 liep het aandeel van kolen in de Duitse energiemix op van 27,1% naar 31,4% en in het derde kwartaal van 2022 was dit ruim 36% Dit heeft al tot veel grotere overslag in de havens van Rotterdam en Amsterdam geleid en dit zorgt ook voor meer binnenvaart, met name over de Rijn naar energiecentrales in Duitsland. Dit krijgt ook in 2023 nog een vervolg. Vervoerszekerheid is nu belangrijk en dat heeft dit jaar tot diverse nieuwe chartercontracten voor kolenvervoer tegen veel hogere tarieven geleid. Overigens is het overheidsbeleid er nog steeds wel op gericht om het kolenverbruik op weg naar 2030 verregaand terug te dringen. De opleving van dit ladingpakket is daardoor een tijdelijk fenomeen.

Minder congestie

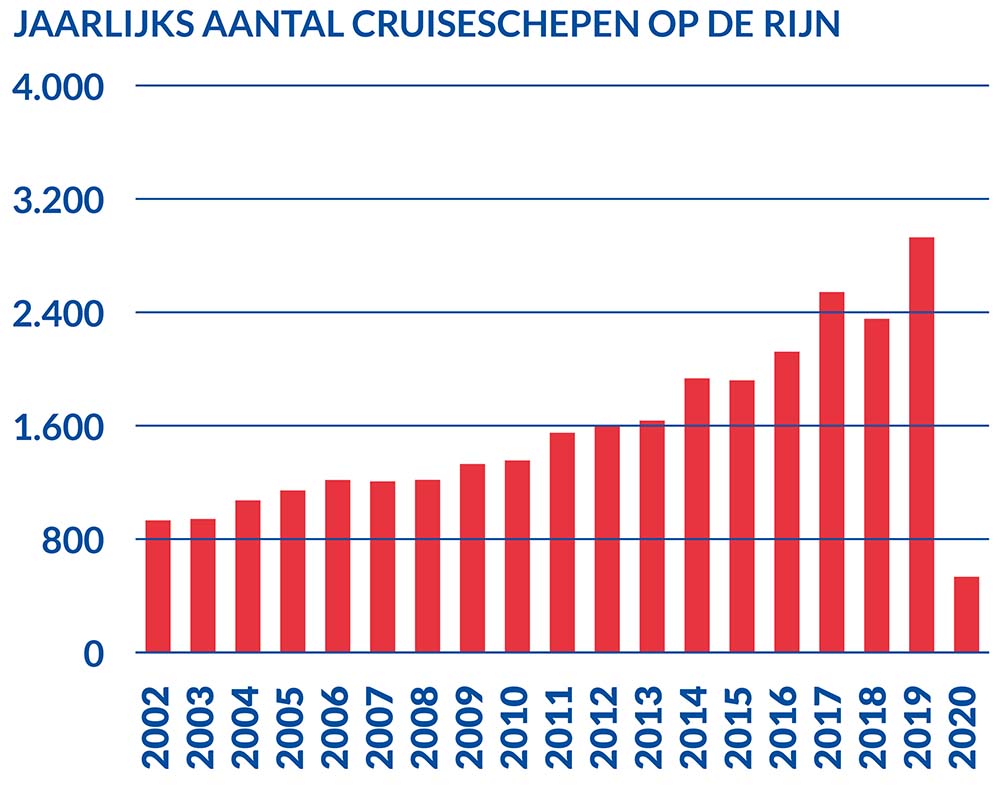

Als gevolg van de oorlog in Oekraïne en de stagnerende wereldhandel, was 2022 geen goed jaar voor de zeehavens. Voor een deel zit dit echter in het wegvallen van ‘transshipment lading’ dat niet naar het achterland gaat. Dit leidt tot vertragingen voor ‘feeders’, maar ook binnenvaartschepen moeten langer wachten tot ze aan de beurt zijn. De aankomstvertragingen en congestie nemen in 2023 verder af. Hierdoor zal de efficiëntie in het containervervoer naar verwachting herstel laten zien. Ook valt er in elk geval een deel van het herschikkingswerk weg als de golf van lege containers wegebt. Wel blijft een sterkere rol van de binnenvaart in het multimodale vervoer van en naar de zeehavens op de kaart staan. Zo werkt BTT Multimodal via terminals in Eindhoven, Tilburg en Bergen op Zoom verder aan de intensivering van containervervoer naar zeehavens over water. Ook internationaal van en naar Duitse en Belgische hubs (Duisburg, Luik en Antwerpen) blijven er door het volumevoordeel multimodale kansen. Overigens heeft druk op de capaciteit van droge ladingschepen ook een overloopeffect voor de containerbinnenvaart, aangezien de meeste schepen multi-inzetbaar zijn.

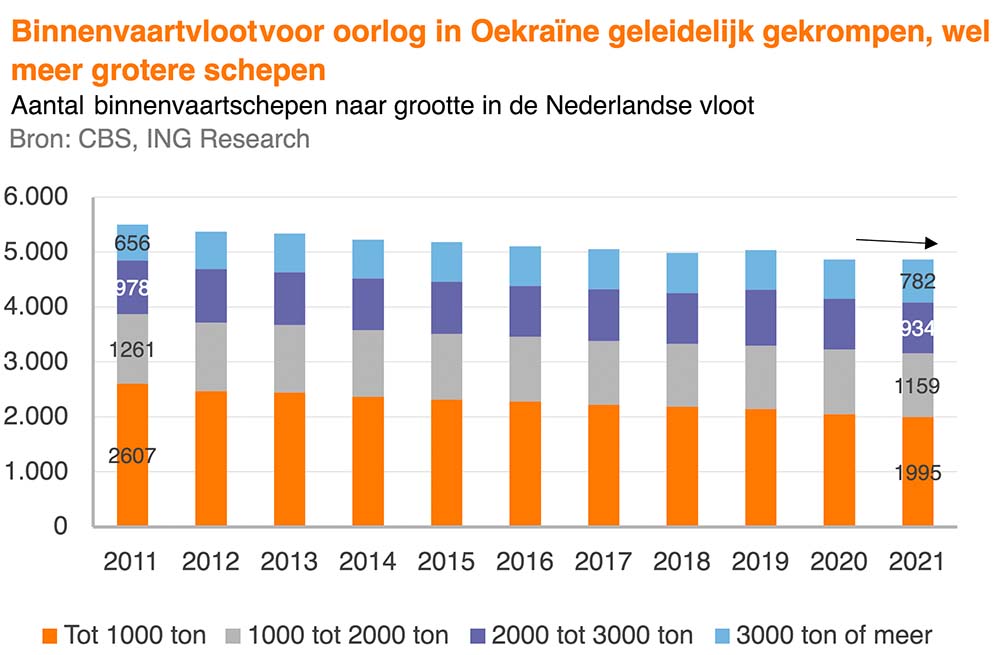

Weinig nieuwe schepen

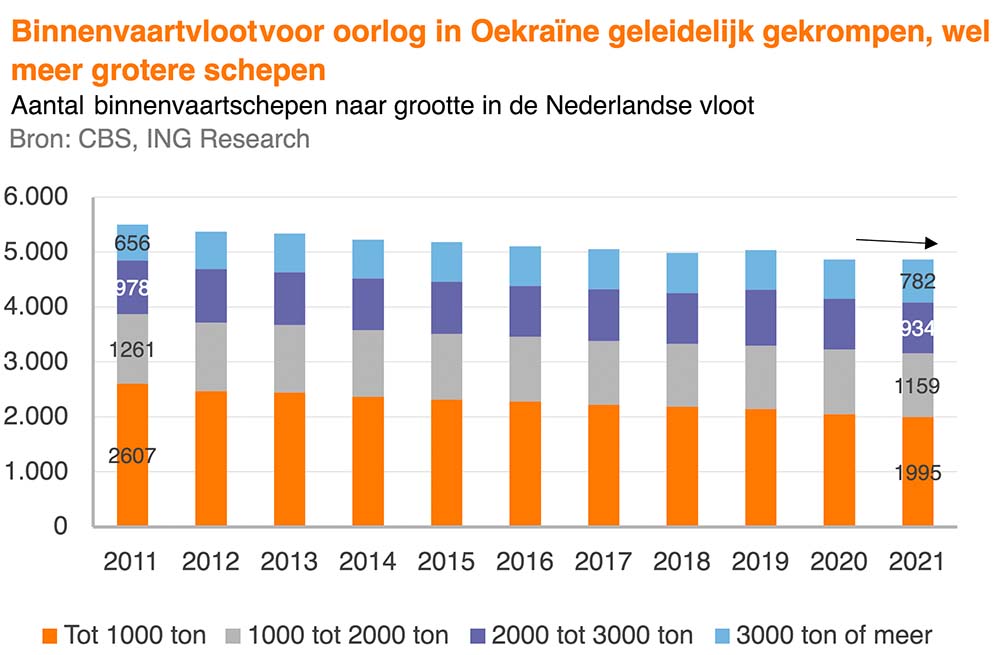

In de droge ladingvaart zijn het afgelopen decennium jaarlijks slechts een handvol schepen nieuw in de vaart gekomen. Dat waren er na 2010 gemiddeld ruim 20 per jaar. Deze schepen zijn wel groter dan gemiddeld, maar er zijn ook steeds meer kleine schepen uit de vaart genomen. Per saldo is er geen capaciteit bijgekomen. Hierdoor is de vloot verouderd en tegelijkertijd is de inzetbaarheid (op het kanalennetwerk) afgenomen. Ook de vervoersprestatie is in die tijd ongeveer gelijk gebleven. Met begin 2023 zo’n 70 schepen in bestelling komen er wel meer schepen in de vaart, vooral tankers, maar dat zal de markt niet overspoelen.

Gevolgen oorlog

Als gevolg van de oorlog in Oekraïne is de vraag naar binnenvaartschepen in het Donaugebied in 2022 sterk toegenomen. Door de blokkering van Zwarte zeehavens voor diverse goederen wordt er via grenssteden als Izmajil en Galati lading over de rivier verder het Europese binnenland in vervoerd. Dat ging om graan, maar ook om bijvoorbeeld staal en brandstoffen. Naar schatting van makelaars zijn er in 2022 zo’n 250 schepen met een capaciteit veelal tussen de 1000-2000 ton uit de West-Europese vloot aan Roemenië verkocht. Dat loopt ook op tot zo’n 3% van de vloot en dat is substantieel. Deze schepen komen naar verwachting niet meer terug in de West-Europese vloot. De extra vraag naar schepen heeft ervoor gezorgd dat de waarde van schepen een flink impuls heeft gekregen.

Beperkte restcapaciteit

Door inkrimping van de vlootcapaciteit door verkoop van schepen, lagere beladingsgraden vanwege lage waterstanden en minder efficiënt vervoer in de tankvaart (zie hieronder) is de restcapaciteit ingekrompen. En die verkrapping werkt door in de prijsniveau’s. Er wordt meer onder contract gevaren (bijvoorbeeld voor kolen) omdat vervoerszekerheid minder vanzelfsprekend is. Dat verladers zoals Rhenus ook zelf actief zijn om scheepscapaciteit te laten bouwen is ook een indicatie dat de capaciteit niet langer heel ruim is. De afname van congestie in havens kan in 2023 wel voor iets meer lucht zorgen in de droge ladingvaart.

Minder efficiënte inzet

Met de introductie van meerdere soorten (alternatieve) brandstoffen, waaronder biobrandstoffen, die vaak niet tegelijk kunnen worden vervoerd, neemt de flexibiliteit van de scheepsinzet af. Dit kan ook zorgen voor lagere beladingsgraden. Een andere relevante ontwikkeling in dit verband is, het verbod op varend ontgassen dat in aantocht is en waarschijnlijk nog in 2023 in gaat. Dit betekent dat schepen of wel ‘dedicated’ op een vaste ladingstroom zullen moeten gaan varen, of gebruik moeten maken van een installatie aan de wal. Naar verluid duurt het ontgassen van een schip van 3.000 ton zo’n 15 uur en gaat het in Nederland om zo’n 5.000 ontgassingen per jaar. Schepen liggen daarbij tot 24 uur stil.

Laag water

Klimaatverandering en het tegengaan daarvan treft de binnenvaart op verschillende manieren. Fossiele lading neemt met de energietransitie op termijn af, maar de rivier wordt grilliger. Het feit dat sneeuw in de Alpen lang uitbleef en dat het smelten door klimaatverandering ook steeds eerder begint, is een teken dat de Rijn geleidelijk meer een regenrivier wordt. De afgelopen jaren hebben we hierdoor al vaker langer laag water gezien. Hierdoor nemen de voorspelbaarheid en de gemiddelde beladingsgraad af. Ook in de zomer van 2023 kan laag water voor de binnenvaart de beladingsgraad weer drukken. Oplossingen hiervoor zijn niet eenvoudig, al is er bijvoorbeeld een aangepaste tanker ontwikkeld met minder diepgang voor de Midden- en Bovenrijn.

Aqualink is dé vereniging van watergebonden bedrijven in Oost-Nederland. Meld u nu aan als lid. Volg ons op Twitter en Facebook.